时间:2022-05-08 10:03:14来源:网络整理

税法是规范一国税法的法律。它可以有效地保护单位和个人之间应遵守的税收法规和执行的法律。以下是税法如何确认长期股权投资损失的相关资料汇编。供大家阅读,希望对大家有所帮助。

一、股权损失的税务处理

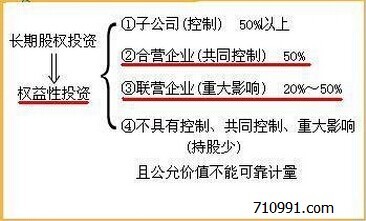

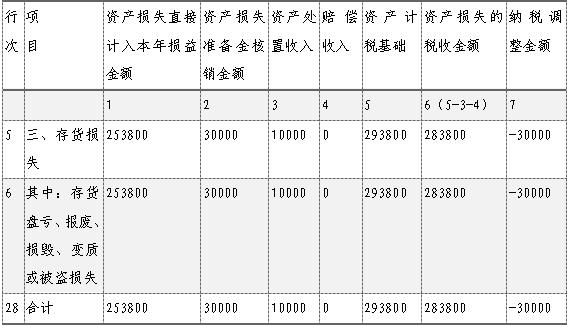

作为资产损失,股权投资的损失是指企业的生产经营活动。活动中实际发生的与取得应纳税所得额有关的资产损失。企业股权投资的持有期限满足下列五种情形之一的,在计算应纳税所得额时长期股权投资损失确认,扣除可收回金额后确认的不可收回的股权投资,可以作为股权投资损失扣除。这五种情况是:

1、被投资单位被依法宣告破产、关闭、解散、撤销,或者被依法吊销、吊销营业执照;

2、被投资方财务状况严重恶化,累计发生巨额亏损,已连续停业3年以上,无恢复业务重组计划;

3、对被投资单位不具有控制权,投资期限已届满或投资期限已超过10年,被投资单位因经营亏损连续三年资不抵债;

4、被投资方财务状况严重恶化,累计发生巨额亏损,已清算完毕或清算期超过3年;

上述五种情况下的股权投资损失由被投资单位的经营情况确定。股权持有期间发生的损失,在满足上述条件的情况下,可以确认为财产损失。不受国税发[2000]118号、国税函[2008]264号关于股权转让亏损结转抵扣的规定。

例如,2008年,B公司向一家房地产开发企业投资600万元。 2009年,因房地产开发企业违规经营,资不抵债长期股权投资损失确认,进入破产清算程序。经当地法院破产清算后,实际收回投资300万元后,2009年投资损失300万元可在税前扣除。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-05-08 10:00:47

2022-05-07 14:02:24

2022-05-07 12:05:23

2022-05-06 11:12:12

2022-05-04 13:06:49

2022-05-04 11:09:45

热点排行

精彩文章

2022-05-08 10:03:14

2022-05-08 09:05:44

2022-05-08 09:01:22

2022-05-07 09:15:59

2022-05-06 13:09:43

2022-05-05 12:01:38

热门推荐