时间:2022-05-05 12:01:38来源:网络整理

对于个人信用的整个信用周期,我们可以将其分为贷前、贷中、贷后三个主要阶段。预贷对应Acquisition阶段,贷指Portfolio阶段,针对已成为我们用户的老客户(由于不同公司的成熟度、规模、风险偏好,老客户和业务人员的定义)是不同的。例如,一些金融机构会将自第一个复古月起已经三个月的用户定义为普通客户,有些可能会更长)。

对于已列入贷中且可进入催收阶段的客户群,如逾期30天以上,则对应上述贷后阶段催收。美国银行一般会有对应三个阶段的风控模型、风控策略、产品营销团队。对于国内金融公司来说,贷后的定义基本上包括了上述贷款和催收阶段。

下面,我们主要讨论一下贷款阶段个人信用风险控制经常关注哪些指标。

风险维度

在风险维度中,经常使用逾期率指标来衡量。例如 M1、M2。不同的公司对具体的逾期率或坏账率有不同的定义。例如,一些银行将 M2 定义为逾期 30 天以上,而另一些银行则定义为 60 天。同时,根据不同的理财产品,逾期的定义也会有所不同。例如,信用卡产品将用户的未付最低还款金额定义为逾期,而现金贷产品将用户当前到期的未付还款金额定义为逾期。常用的逾期率指标包括贷款逾期率、余额逾期率、人头逾期率。

逾期率

贷款逾期率=逾期余额/贷款金额

余额逾期率=逾期余额/总余额

人头逾期率=逾期人数/总人数

效益维度

很多金融机构的风控部门除了密切关注放贷风险宽容度指标外,还监测留存率、合格率等与营业收入相关的指标。根据信贷产品的不同类型,相应的指标也会具有一定的产品特性。例如,对于循环产品,借款人可以在清空欠条后选择是否继续贷款而不重新贷记。这时,留存率(一些金融机构可能称之为续订率)是用来衡量用户粘性的。常用的有两种:头部留存率和余额留存率。

保留率

人头留存率:例如未来90天新开IOU数量占清算用户总数的比例。

余额留存率:如用户未来MOB余额留存与初始余额的比值

在贷款过程中,与贷前准入阶段的通过率不同,贷款还针对循环产品的老客户设置了通过率指标。老客户在限额内开新借条。与贷前阶段受限于用户行为数据不足的情况不同,贷前阶段的交易可以利用用户现有的票据级还款行为和信用状况来重新评估其逾期风险。然后判断是否通过。同时,风险控制策略的调整和迭代还应评估对通过率和未来风险水平的影响。

提款率

对于已获得授信的客户,使用额度提取现金的客户比例与金融机构未来的收益有关。对于已取得授信的客户,若长期未提取额度,金融机构可在贷款管理中减少或冻结额度。

同时,一般信用额度会有一定的有效期。对于已获得授信额度但超过有效期未使用的客户,部分金融机构会针对此类客户提高二次授信要求或停止授信。(例如小额信贷将停止第二次授信)

配额使用率

在金融机构贷款管理过程中,授信客户自身授信额度使用率不仅可以作为额度调整的参考维度,也可以作为老客户交叉营销的重要依据,一个贷款行为评分模型,历史限额Utilization也是经常构建的指标之一。

例如,通过历史数据分析可以发现,对于长期额度使用率80-100%的客户,违约风险的可能性会大于额度使用率20-30%的情况。从业务层面不难解释。对于额度使用率只有20-30%的客户,一般都具备良好的财务能力。此类客户更注重信用资质,现金流充裕,但二级营销信用后违约率较低。,但其信贷需求也较低,从收入角度来看可能不是最好的客户群。

通过划分配额的使用率,可以根据违约概率、营销成本、新配额使用的预测概率等维度矩阵计算出优质客户群,并给出中老客户交叉授信优先策略。

再借率

再借款利率指标主要用于循环贷款产品。表现是客户在完成之前的借款后立即借出新的贷款。这种情况往往与借旧还新的现象联系在一起。当客户长期历史借款再借款率较高时商业银行风险偏好,建议从战略角度分析长期借款数量,评估当前还款能力,判断是否存在违约风险并在下一次贷款中逾期。

监控资金使用情况

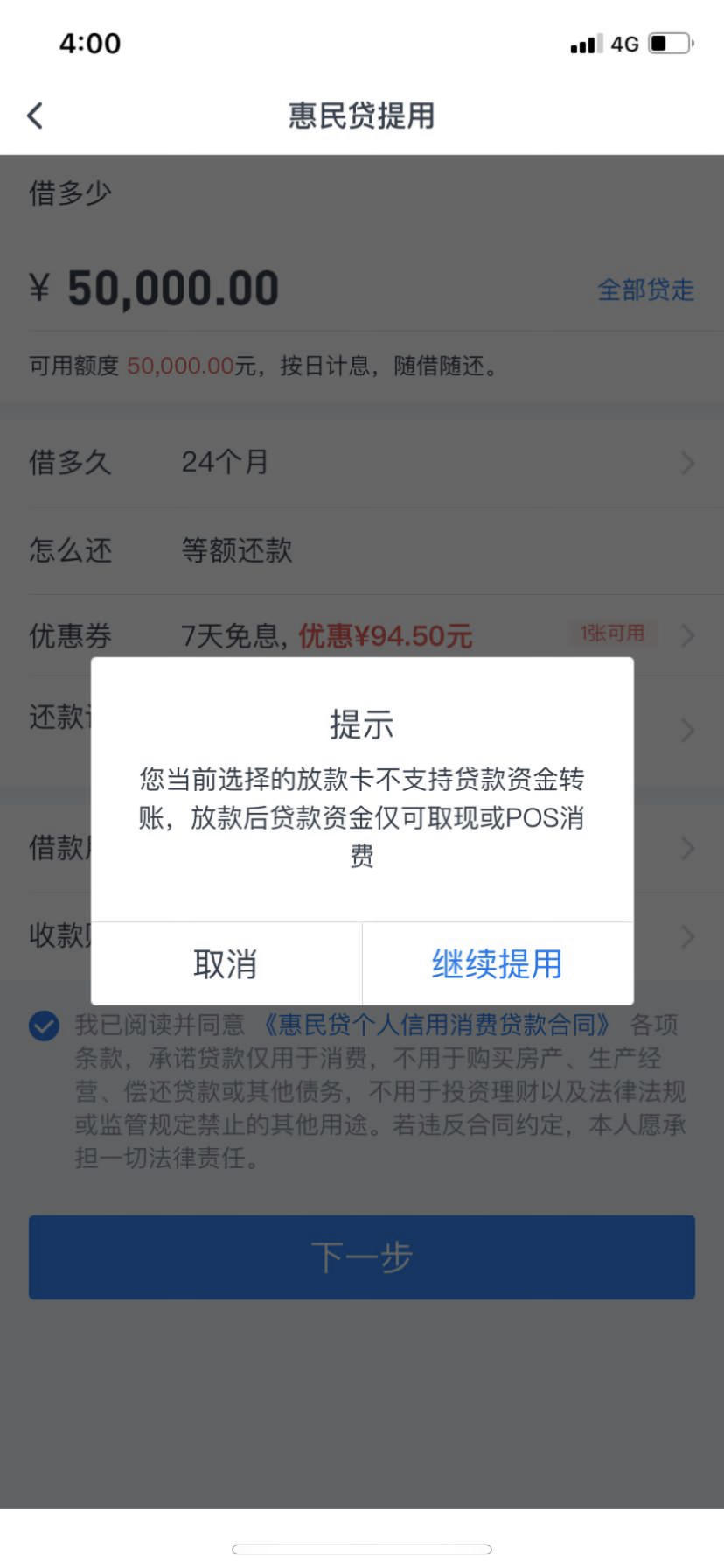

对资金使用情况的监控不仅是监管要求,还可以防止交易风险和系统性风险的发生。银行对资金使用的账户监控比较严格。如果客户申请贷款并将资金用于理财、炒股、购房等受限领域商业银行风险偏好,银行将及时冻结客户的贷款。

关于贷款过程中监控的量化指标,已更新至《金融科技风险管理英文术语百科全书》。想要获取最新资讯的读者朋友可以关注【金科应用研究院】回复“ZH”获取

FAL长期征稿,诚邀各大风控人士加盟。如果您对量化风控文章感兴趣,请点击链接学习

▼这里都看过了,不能不点个赞~

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-05-04 13:06:49

2022-05-04 11:09:45

2022-05-04 10:08:14

2022-05-03 14:09:09

2022-05-03 14:06:37

2022-05-02 14:14:29

热点排行

精彩文章

2022-05-05 12:01:38

2022-05-03 11:13:08

2022-05-03 11:08:36

2022-05-02 11:09:36

2022-05-02 10:13:02

2022-05-02 09:08:13

热门推荐