时间:2022-05-14 13:01:53来源:网络整理

近期,美债收益率再度倒挂,在媒体炒作下为什么债券的收益率与价格成反比,引发投资者情绪恐慌。

其实长期关注美债倒挂的人应该很熟悉,只是每次倒挂的年份和期限都不一样,所以每次都可以标题为“xxx以来的第一次”年”。

在过去的5年里,大魔居然经历了3次不同时期的倒挂!这不是长久之计。

没有,大墨在 2019 年 8 月因为美债收益率倒挂写了一期为什么债券的收益率与价格成反比,2018 年 12 月也录得倒挂。

鉴于很多人可能听得一头雾水,大墨作为一个老经济学科普博主,在这篇文章中再解释一下,“美债到底是怎么回事?

1.什么是美国国债收益率的反转?

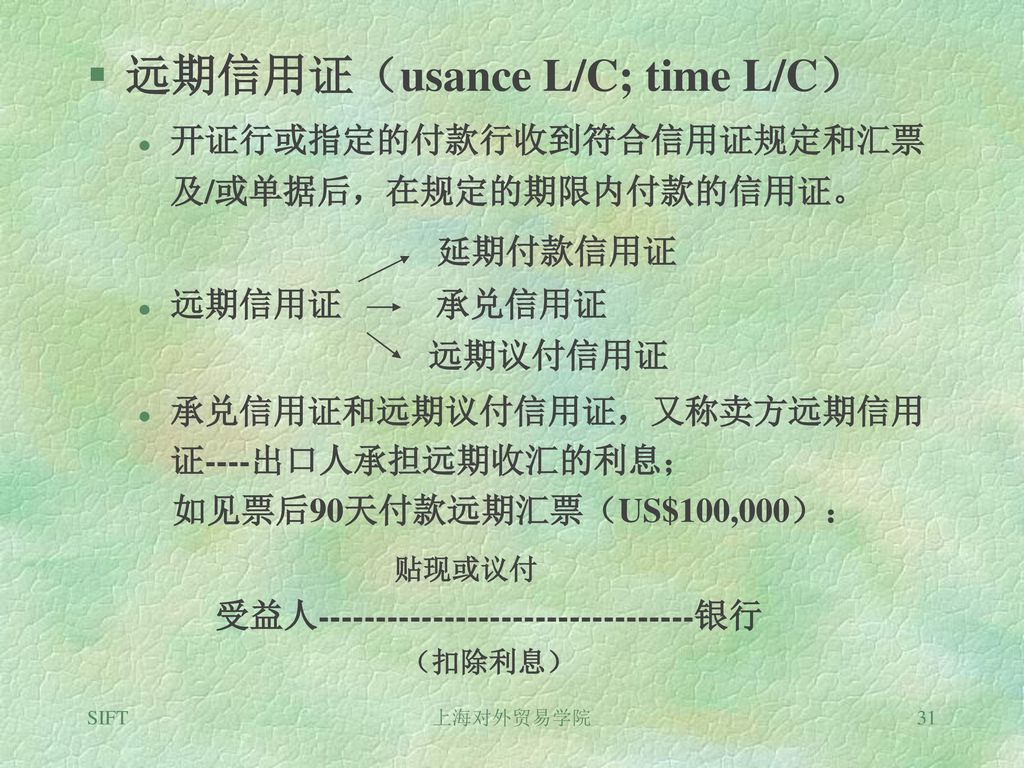

收益率曲线倒挂称为利率倒挂,简单来说就是短期国债收益率高于长期国债收益率。

一般情况下,短期国债(1年、2年、3年)收益率明显高于长期国债(10年、20年、30年) -年债券))的收益率很低。

如果这种情况发生逆转:短期利率较高,长期利率较低,则称为“利率倒挂”,是宏观经济中最可怕的金融现象之一。

2022 年 3 月 28 日,美国 5 年期和 30 年期国债收益率倒挂。

2019 年 8 月 14 日,10 年利率低于 2 年利率。

2.为什么美债收益率倒挂如此可怕?

国债的供求关系直接关系到国债的收益率。

短期国债利率一般反映金融市场的质量。短期国债收益率越高,说明需求小,供给大。

简单来说,买债券的人少了,卖债券的人就得加息。当利率高时,有些人想购买。

长期国债收益率反映了实体经济的整体涨跌。长期政府债券收益率较低,表明需求较多,供给较少。

在正常情况下,人们对短期债券收益率的预期低于长期债券收益率。

因为时间是宝贵的,在社会经济稳定增长的情况下,通过时间的资产投资可以实现增值。

这和银行的长期存款利率一定要高于短期存款利率的道理是一样的。

当人们对短期金融市场不看好,未来经济增长前景不明朗时,长期债券利率会受到市场行为的压制,出现利率倒挂。

因为利率倒挂是一种反常现象,直观地表明人们对金融市场的未来并不乐观,所以利率倒挂是可怕的。

3.历史是什么?

历史数据显示,美国债券收益率倒挂发生在经济衰退(即首次出现 GDP 负增长)和股市修正之前。

自 1950 年以来,美国发生了 11 次收益率倒挂,最终导致了 9 次衰退。

这两个例外,一个发生在1960年代中期,美国经济增长在收益率倒挂后明显放缓,最后一次是在去年年底。

因此,此次收益率倒挂有一定概率预示美国经济增长放缓。增速放缓并不意味着经济衰退,市场情绪也不必过于悲观。

此外,正如我在本文开头提到的那样,2019年和2018年美国国债也出现了同样的“利率倒挂”现象。除了当天的非理性下跌外,经济也处于疫情前的时代。业绩不错,股市屡创新高。

对此,大墨觉得不必过于恐慌,我们应该学习一门“利率倒挂”的新知识。

历史总是押韵的,但不仅仅是重复。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-05-14 13:01:16

2022-05-14 12:00:44

2022-05-14 12:00:35

2022-05-14 10:05:18

2022-05-14 10:02:34

2022-05-14 09:02:01

热点排行

精彩文章

2022-05-14 11:02:16

2022-05-13 12:01:46

2022-05-13 09:01:45

2022-05-13 09:01:23

2022-05-12 14:00:19

2022-05-12 13:08:07

热门推荐