时间:2022-05-14 09:02:31来源:网络整理

雪球昨日(3月19日)邀请葛瑞投资研究总监冯立辉先生为大家分享中国平安(SH601318)$)年报及保险股投资话题。以下是采访摘要:

谈投资平安等保险股

问:平安越来越大,资产越来越复杂。如何分析这家公司?只是业余投资者无法分析和投资吗?

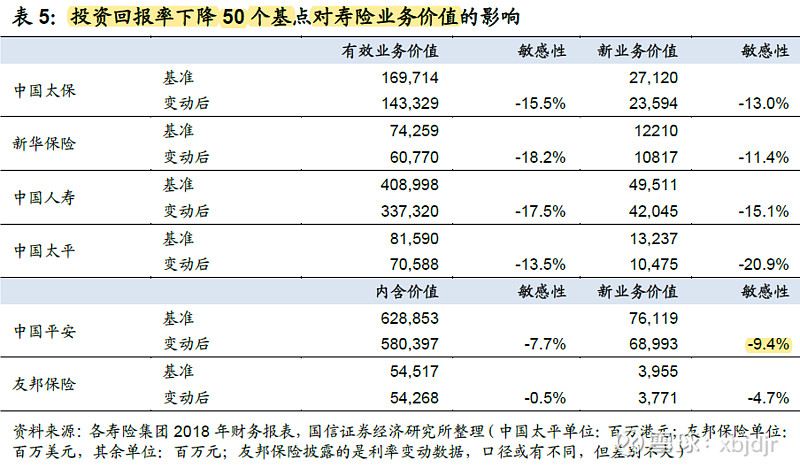

冯:保险是一个非常复杂的行业,风险很大。非专业投资者很难弄明白。最好的办法是大方而小,即关注关键问题,如行业保险深度和保险密度、重点城市公司之间的竞争力、内含价值和精算假设是否合理、保单获取成本是否合理是合理的。比如1990年代,6%以上的保单成本明显长期处于亏损状态等。

问:去年平安银行业务共为公司贡献了79.77亿利润,占比40%,未来可能还会增加,所以平安将成为一家以银行为基础的公司,这对其估值有何影响?未来用银行业层面进行估值是否更合理?

冯:可以单独估价。寿险采用内含价值、新业务价值倍数,其他业务则基于市盈率、市账率等传统方法。一般来说,银行资产的估值并不优于二级市场的其他银行。估值溢价太高了。

问题:投资保险股有什么意义?与生活相比,平安有什么区别?

冯:盈利模式的三个区别中,重点是息差,以及保单的利润率。比如平安的定期缴费率远高于寿险,带动的新业务利润率远高于行业,人均产能也高于行业。此外,中国平安在竞争激烈的一二线城市的份额大多高于人寿,未来空间将优于人寿。

问:平安资产2亿元中国平安股票行业分析,一半在保险,一半在银行。如果这样看,A股中银行股的估值远低于保险股。平安是不是有点被高估了?它变得越来越复杂,几乎涉及到每个财务部门。看懂年报有哪些技巧?

冯:了解保险最重要的是了解保险的盈利模式。核心是三个区别。最重要的是利差和浮动利率(用巴菲特的话来说)。收购和规模成本与投资回报的长期复合是保险公司最大的利润。

问:去年的总体情况是,保险产品相对于存款和银行理财产品吸引力不大。股市和债市双双被杀,保险股双跌。请问,最糟糕的时期结束了吗?

冯:过去是不是很难说,但股票和债权兼备的情况肯定很少见。从长远来看,整个金融行业保险业的增长速度应该快于银行,也存在去储蓄的现象。过程。

谈谈中国的保险业

提问:您认为未来中国保险业还有投资价值吗?市场价值已经是世界领先的。一棵树不能长到天上中国平安股票行业分析,不是吗?

冯:这要看世界同行的情况。正如工商银行的市值高于海外银行一样,说工商银行被高估是不恰当的。就保险业而言,我国保险资产占比还很低,保险密度和深度还有很大空间。中国的高人口基数决定了中国高福利保障的可能性较小,所以商业保险还有很大的空间。

问题:有研究员指出,由于我国“可支配收入/GDP”明显低于其他国家,寿险实际深度(调整后)已超过国际水平,将进入低速期生长。你怎么看?

冯:其实保险业跟很多因素有关,一是经济水平,二是社保实力,三是国家安全意识等等,我们看看哪个环节不利于发展商业保险。长期来看,利好因素远多于不利因素。至于增速下降,这个是比较真实的,就是一定量的增长。基数越大,增速越低,未来行业很难维持过去的30%。增长高于但高于名义 gdp 的可能性仍然较大。

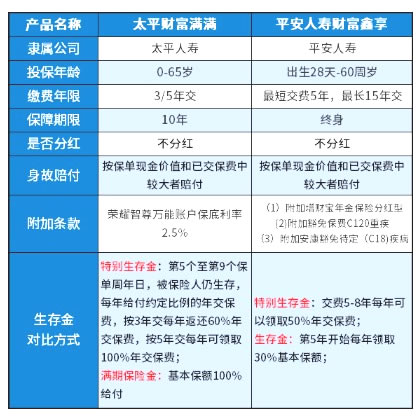

问题:您能谈谈银行保险吗?银保渠道对保险公司的价值有多大?对于新华保险(SH601336)$)这样严重依赖银保的公司,如何提升渠道效率?

冯:银保现在以单笔支付为主,保险的种类更偏向于投资。过度依赖银保的企业收入增长将出现不确定甚至下滑。简单来说就是服务30年,每年缴纳的服务费就是10年和10年的差额。财务表现是银保内含价值贡献率低,新业务价值利润率低。但是,从渠道竞争的角度来看,银保还是有优势的。欧洲和香港表现良好。未来的威胁将来自四大银行的直接进入。

问:几家主要寿险公司的保费增长陷入瓶颈。这会成为中国寿险增长的拐点吗?

冯:周期性调整,不是拐点。当然,与往年的高增长相比(主要是一次性银保的爆发),增速下滑是正常的。银保占比大的公司要注意安全问题。

谈谈平安的业务和竞争对手

问:为什么平安这么喜欢并购?没有吸取富通的教训?

冯:保险行业本身就是一个投资行业。不投资是不可能的。这只是投资目标和成功率的问题。至于收购深发展,属于大金融的战略布局,并非纯投资行为

提问:但鉴于中国平安投资水平不高,您认为其核心投资能力有问题吗?

冯:当然,不要和巴菲特比较。系统还有很多限制。客观地说,中国平安有很多投资,包括二级市场和一级市场。

问:平安是否隐瞒了投资收益?有没有投资规定?

冯:隐藏的不是利润,而是隐藏的损失。根据会计准则,中国平安将股权资产计入可供出售金融资产,股价变动不计入损益表,计入资本公积。去年,有180家超过亿元的账面浮动亏损未计入。税后调整应超过120亿元,累计超过190亿元。去年,计提资产减值准备超过20亿元。当然,如果涨了不卖,也不会记入盈利。

问:冯先生您好。 2011年年报显示,平安对外投资资产总额为8673亿元,其中“权益证券”余额仅为745亿元,“证券投资基金”余额为254亿元,合计仅占11.5%。固定收益余额7021亿元,占比80.95%。平安的股权投资是否过于保守?

冯:保监会有限制,同时也要考虑股价波动对偿付能力的影响。

问:如果未来平安保费增速低,可投资资产增速会下降。再加上保险投资的保守性,预计中国平安的盈利能力不会大幅增长,只能处于平均水平。这还不包括市场对平安等大盘股的折让。因此,我认为中国平安未来的表现不会太好,适合保守策略的资本参与。冯先生觉得对吗?

冯:这取决于低速和高度的定义。如果超过20%是低还是高,我个人认为是比较高的。

问:2011年中国平安的保费结构是否有重大变化,准备金是否充足?

冯:结构还是有变化的,主要是新业务占比在下降,跟行业低迷有关。储备还是蛮充足的。

问:2011年,中国平安在计算内在价值时,将人身保险和银行业务的分红比例从80%调整为75%。是否夸大了内在价值?

冯:这次调整是针对当前的投资市场,但确实在无形中增加了内含价值

问:马明哲个人对平安有多大影响?如果马明哲退休,中国平安的管理水平和企业文化会不会发生重大变化?

冯:平安的股权结构和专业团队应该会削弱马云的影响力。尤其是建立一些机制,比如销售人员的培训和管理机制。

问题:您如何看待平安的企业文化

冯:激进的管理过去是平安不断创新成长的原因之一,未来也是隐患,但在短期内,因为行业远没有保障期间,它犯了一些错误(不管 1990 年代有多高)。保单还是投连险、富通等),公司不能死,但随着资金流入流出的平衡,风险就会暴露出来。

平安无疑是保险业现有规模公司中最好的。

问:最近人寿调整策略,换人,对平安有好处吗?

冯:中国平安的竞争力与人寿保险的竞争力有很大不同。例如,简单对比年报内容、人均产能、FYP和APE利润率、一线城市市场占有率等。你会有更清晰的判断。

问:今天的消息说,中国人寿和中国人保已经升为副部级。会不会影响平安?抛开销量不谈,平安比命有什么优势?平安的投资能力是不是比寿险强?

冯:一般来说,投资能力不会强多少。最大的优势在于机制和文化。

问:目前A股四大保险股是平安+人寿+银行+其他金融,中国人寿和新华保险是纯寿险,太保是财险+寿险人寿保险和财产保险有很大的区别。就财险的结构而言,冯先生更喜欢纯寿险、纯财险还是混合险?

冯:各有不同,主要看公司的竞争力。寿险的浮动成本较高,但浮动的利用率和期限都比较强,依靠复利来盈利。财产险属于低浮动成本,这两年都是负成本,但期限和比例都比较低。

谈谈平安的股价

提问:冯先生,期待未来的牛市,中国平安至少能涨到几百元吗?

冯:短期内行情难预测。长期来看,无论是市场还是中国平安,都被极度低估。未来会有很大的空间。至于几百元,从内在价值来看,也不会那么高。当然,还会有很多年。可能的。因为保险业会长期发展

问:冯先生,您买过中国平安的股票吗?如果是这样,你为什么还这么悲观??

冯:首先,我非常看好平安,还有平安的股票。我怎么能说我很悲观?是不是300元的评价,我只是说现在的价值没有那么高,不然会被低估近10倍,开起来还需要时间成长。这意味着2007年平安150可能被高估,现在被低估40元,但我个人认为会被高估300元,至少我不会买300元的平安。

问:按照你的估值模型,平安的估值应该是多少?不少分析师估价在56元左右。

冯:这就是仁者见仁,智者见智,但我们的估值应该比你说的高。至于分析师说的是否合理,你不妨看看他们在2007年的说法。包含的价值比现在低很多。

提问:您如何看待平安,a+h股不同价的发行?分配平安时,你买A股还是H股?

冯:同股同权,低价有投资价值。流通股不多的B股可以特别考虑

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-05-14 09:02:01

2022-05-13 14:02:40

2022-05-13 13:03:37

2022-05-13 13:01:59

2022-05-13 10:02:56

2022-05-12 14:06:29

热点排行

精彩文章

2022-05-13 12:01:46

2022-05-13 09:01:45

2022-05-13 09:01:23

2022-05-12 14:00:19

2022-05-12 13:08:07

2022-05-12 13:07:52

热门推荐