时间:2022-04-22 12:59:26来源:网络整理

虽然外国代表处不能直接开展业务活动,因此没有收入,但仍负有纳税申报和缴纳的责任。

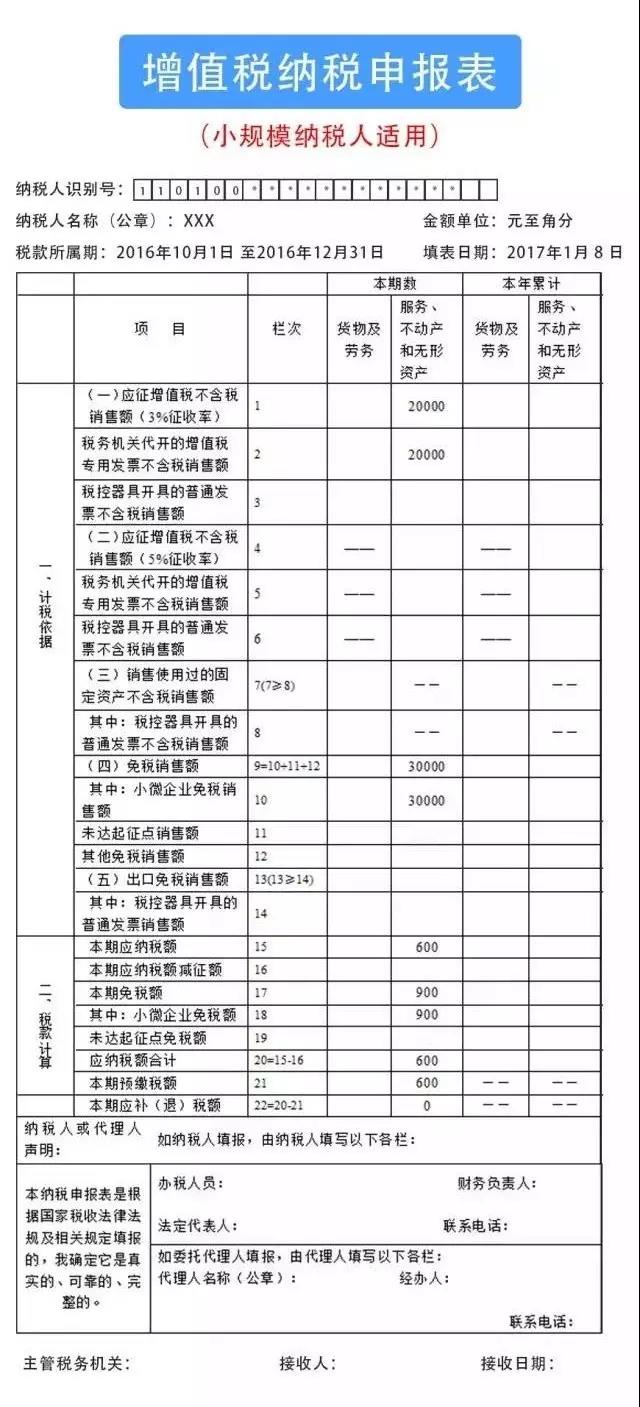

一个。营业税和企业所得税

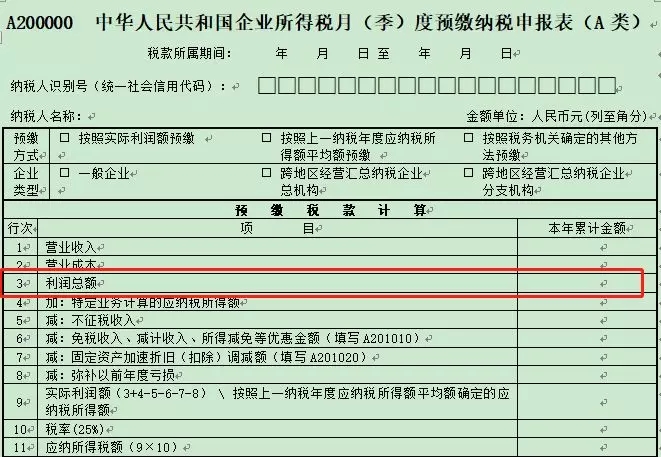

根据国家税务总局国税发[2003]28号,外国代表机构计算应纳税额的三种方式。

(1)实缴税款(账务稽查征收)

计算公式:

应交营业税=佣金、手续费收入×5%

应交企业所得税=(收入-成本)×33%(分为30%和3%)

适用于:

对国税发[1996]165号第1条第1款第2项所列从事商务、法律、税务、会计、审计等各类咨询业务的代表机构,必须建立健全会计制度。书籍并进行准确的计算。所得及应纳税所得额应如实申报纳税。

(2)按支出金额折算纳税(成本加法)

如果外国代表处参与了涉税业务,但不能正确计算收入的,将按照相应的支出折算相应的收入进行纳税申报,依法计算征收各种税款。每笔应纳税额的计算方法以(85)财税外字200号文件)为基准,核定利润率为10%,营业税税率为5%。

计算公式:

应交营业税=当期支出÷(1-10%-5%)×5%

应交企业所得税=当期支出÷(1-10%-5%)×10%×33%

适用于:

国税发[1996]165号第1款第1项所列从事各类贸易、代理服务、广告、旅行社等的代表机构1、4、,考虑到说明该代表处从事的各项业务主要按照其总公司的要求开展,与接受服务的对象没有直接的合同或协议外资代表处企业所得税,所提供的服务应归属于该代表处的收入。代表处,通常由其总公司代收。对此类代表机构,统一采用以收支支折算的方式确定收入,并相应征收税款。最常见的依据是将支出金额转换为应纳税收入金额的方法。

(3)按实际收入和核定利润率计税

计算公式:

应交营业税=收入×适用税率

应交企业所得税=收入×10%×33%

适用于:

代表处从事国税发[1996]165号第1条第1款规定的上述两类以外的应税业务,可按其实际营业收入(包括总公司收取的),按期向当地主管税务机关申报纳税;税务机关进一步明确了应税和非应税项目。当年未取得营业收入的,可在年终后1个月内上报年度经营情况。

免税:

外国政府、国际组织、非营利组织或非政府组织设立的外国代表机构有权申请免税。

第二。个人所得税

首席代表和总代表应每月向税务机关提交个人所得税申报表。无论收入是否来自中国境内,都需要向税务机关提交总部出具的月度收入确认函。税务机关不接受零收入的外国代表在中国。

计算公式:

应纳税所得额=月薪-1000元-附加费用(3200元)-其他项目费用

应交个人所得税=应纳税所得额×适用税率-速算扣除

个人所得税项目税率

(适用于工资收入)

班级全月应税所得税率扣除

500元以下一级5% 0

二级500-2000元10%25

三级2000-5000元15% 125

四级5000-20000元20% 375

5级 20000-40000 RMB 25% 1375

6级RMB 30% 3375

7级60000-80000元35% 6375

八级80000-100000元40% 10375

九级10万元以上45% 15375

税收减免

以下项目免征个人所得税:

在中国境内工作的外交机构(包括驻华使馆、公使、事务负责人等职称的领事馆工作人员)、领事、使馆工作人员,其收入来源于中国的,根据中国有关法律免征所得税。

以下项目暂时免征个人所得税:

1。符合国家规定的外国专家(如根据世界银行贷款协议,银行直接向中国派遣工人,联合国组织直接向中国派遣工人,援助国派遣他们到中国成为工人国家的无偿援助项目,有的来华工作的专家的工资和薪水由外方支付)。

2。外国人按照合理标准取得的住房补贴、伙食补贴、搬迁费、洗衣费、商务差旅费、探亲费、语言培训费、子女教育费等以非现金或实际报销的形式取得外资代表处企业所得税,从外商投资企业分红、分红。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-04-22 11:58:18

2022-04-22 10:57:54

2022-04-22 09:59:11

2022-04-21 12:01:22

2022-04-20 11:05:09

2022-04-20 09:07:41

热点排行

精彩文章

2022-04-22 12:57:25

2022-04-22 11:59:10

2022-04-22 10:58:52

2022-04-22 10:56:55

2022-04-22 09:56:53

2022-04-22 08:57:11

热门推荐