时间:2022-06-21 09:01:13来源:网络整理

文字 |刘一鸣

近几个月来,越来越多的风险投资基金投资者(LP)意识到,基金经理(GP)几年前在筹集资金时标榜的IRR正在成为难以兑现的“票据”。财富”(纸币)。

小米E轮、优信D轮、沪江C轮等项目后,投资者很难赚钱。奢华的IPO晚宴和精致的西装皮鞋都掩盖不了这个事实。 LP 和 FOF 变得更加警觉。

去年的独角兽IPO浪潮正在给投资行业带来一个结果——要么有好的回报,要么会被淘汰。如果是优信和小米进入pre-IPO,是不盈利的。交易。

DPI 立即超过 IRR,成为 LP 最关心的指标。很多风险投资(VC)或私募股权基金(PE)都经历了多年的投资期,终于到了“交答卷”的时候了。

DPI 是评估投资基金的三个常用指标之一。是Distributed to Paid in Capital的缩写,是指基金投资人(LP)对基金的投资,回收/分红多少,比如项目退出时的收益是1000万, LP对该基金的初始投资为500万,则DPI=1000/500=2。 DPI 是真实货币的实际退出收益的统计数据。

在时间 t 支付给投资组合的钱是 TDt,而 Dt 是投资组合返回的现金。 DPI 从 0 开始,随着现金的收集而增加,一旦现金收入超过支出,DPI 就会超过 1。 DPI指标的缺点是不考虑货币的时间价值,所以投资行业往往会结合IRR和DPI指标来判断一只基金的业绩。

另一个常用的指标是IRR,即内部收益率。 IRR本质上是贴现率。按照基金投资的现金流量计算,IRR最大的好处就是把时间考虑进去了。维度。

“前几年很多基金募集资金的时候,喜欢用单个项目的IRR来证明自己有多好,通常的做法是在提交DPI之前就开始募集下一个基金。”点资本合伙人郑广福告诉36氪。比如一个基金的投资期限是5年,投资很快就会完成。这个时候,书的IRR可能不错。趁着LP热情高涨,立马掀起下一期。

然而,在过去的一年里,大量的独角兽断了头发。比破发更重要的是,虽然部分公司上市,但二级市场成交量偏弱。许多股票大幅下跌。到了这个时候,LP们才发现,GP在筹款时展示的漂亮IRR数字,不一定会变成真金白银,落回自己的口袋。在某种程度上,内部收益率只是“纸上谈兵”。

“以往很多基金在募集资金时都不愿意提及DPI,而现在DPI已经成为LP们最关心的指标,没有之一。”一位募资负责人告诉36氪。

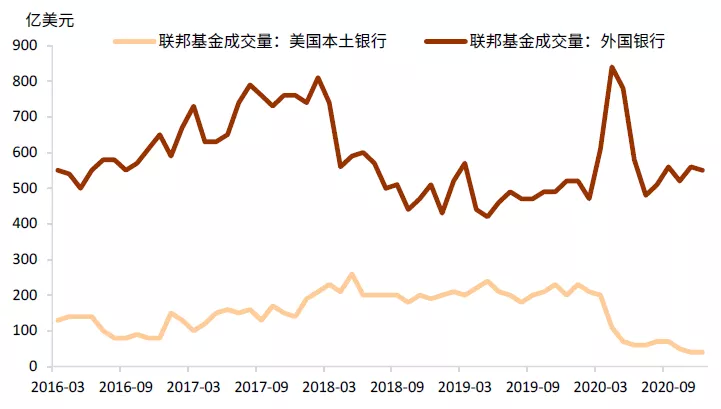

中小盘股IPO后流动性枯竭,多数个股“砸”跌

经过五年的风投大潮,巨额资本培育了一波又一波的创业公司。 2018年的上市浪潮是资金疯狂寻找退出渠道窗口的体现。

挤掉IPO的独木桥,算是成功了,但依然不代表收入可以“下岗”。除了股价突破之外,很多中小盘股的流动性枯竭是一个更大的问题。

比如今年5月3日在纳斯达克上市的云集微店,上个月日均成交额仅为4美元7.6万。已经弱到了6个月的锁定期还没有结束(部分非限制性股票投资者可能没有锁定期)。

如果 VC 有 4000 万美元的股权要退出,则需要连续 80 多天才能卖出。更可怕的是,由于买盘疲软,成交价将继续下跌。如果VC卖得好,它实际上会卖自己。

36 氪从 Whale Insights 数据库中检索到 2018 年以来新 IPO 市值低于 10 亿美元的公司,发现许多公司都反映了这一趋势。例如,蘑菇街上个月的日均成交额仅为38万美元;流利说只有13万美元;如涵控股仅73万美元;云米科技仅88万美元;苍古只有一万美元……

其中,汽车金融公司苍谷集团最为惨。截至2019年7月21日,上市后共有245个交易日,其中196个交易日日均交易额低于10万美元,占总数的80%。 %。

制图:刘一鸣

流动性对于股票来说非常重要。在同等资格的股票中,流动性越高意味着资金越有吸引力,交易量代表流动性。与债券、房地产等资产相比,股票的一大优势是流动性高,即可以随时变现。

对于基金来说,当他们想要平仓一个股票的重仓时,他们不能在几天内卖出这么多的股票,因为这会导致股票直接跌到跌停。大资金的抛售行为缓慢而有序,这就要求所持股票的日交易量不能过低。

“小米和美团的股价虽然跌了,但至少成交量还可以,想跑就卖。”傅政告诉36氪,但很多估值不到10亿美元的公司,由于交易量很弱,短时间内难以逃脱,硬卖只能砸。

资质较好的公司上市后仍有充足的流动性

“很多基金确实在‘砸盘’,这也是小米股价下跌的一个重要原因。对于那些流动性太少的股票,卖不出去,基金也很难真正做到出口。”一位基金合伙人表示,“最终很多时候只有B轮之前的投资者才能赚钱,而那些后期估值一直很高的股票甚至需要在A轮之前做。”

我们统计了一些典型公司在IPO后30个交易日和最近30个交易日的日均成交量和股价变化,发现随着成交量枯竭,股价也大幅下跌,基金“砸市场”“现象很明显。

营业额没有显着下降的公司股价相对稳定甚至上涨。当然,小米是大盘股中的负面原型。

制图:刘一鸣

新形势下如何评价一只基金?

曾经,十个项目中有九个死了,但有一个 IPO。靠这个项目实现超额收益,是VC成功的逻辑。但现在这个逻辑不成立,大量失败的项目拖累了收入。

包括一些一线投资机构,可能已经投资了500个项目,但最终只IPO不到10个,而这10个大多缺乏二级市场成交量,更多项目无法上市,一笔投资十年,账上只有“纸上财富”。

“IRR 50%不代表最终LP能拿到这个数字,去掉一个零可能就差不多了。大家纸币都高。”一位筹款负责人对36氪表示随时可变现的债券,税收减免、GP的Carry、第三方筹款渠道佣金等,加起来占收入的60%。

如果扣除这些成本,把钱给LP账户,复利仍然可以高于12%,是不错的基金,但是优秀的大型信托基金实际上可以达到10的年化收益率%-12% ,每年也会派发现金分红。 VC资产不能质押。从流动性来看,VC资产很差。

“一些一线基金的最终收益率并没有跑赢大信托,所以他们筹集资金的难度很大,未来募资不满意的概率很大。大多数GP对DPI都心照不宣比如如涵的上市,对于VC来说,最近一轮的估值没有上涨,上市后也没有流动性,只能发个朋友圈庆祝一下,仅此而已。”筹款负责人说。

受一系列资产管理政策和对初创企业估值过高的担忧影响,2019年第二季度中国风险投资大幅下跌。根据市场研究公司Preqin的数据,第二季度同比下降77%。 % 至 94 亿美元,而投资案例数量减半至 692 个。

就在一年前,2018 年 Q2 还是风投热潮的顶峰,本季度总投资 411 亿美元,其中蚂蚁金服 140 亿美元,拼多多 30 亿美元,满帮集团融资 19 亿美元。

国内基金对风险投资的热情是由阿里巴巴的成功带动的。 2014年,阿里巴巴完成了当时全球最大的IPO,向无数LP证明了风险投资的高回报。随即,2014 年 VC 的资金量翻了三倍,并逐年增加,直到 2018 年。2018 年总额达到 1050 亿美元,几乎与美国持平。

“最好的基金成立于2007-2008年,回报也是最好的。即使是盲目投资也有可能赚钱。最近5年成立的基金有相当大的赔钱概率。很多人在这期间退出期,本金真金白银更难以返还给LP(DPI大于1)。”一位接近Fund of Funds的人士表示。

在所有资产类别中,一级市场的股权可以说是一种流动性非常差的资产,交易成本可能高于房地产。 “虽然很多基金的账面IRR很高,但是8、9年过去了,LP没有分红,钱也收不回来了,LP资产管理的目的是什么?”傅在说。

和君咨询合伙人曾乔认为,2019年上半年,中国整个一级市场的私募资产管理规模达到9万亿元。这些资金都在二级市场上寻求出售,二级市场还不够。支持变现如此庞大资产的流动性。

而且国内一级市场的投资项目已经过万个,但每年A股上市的数量只有两三百个,香港和美国也只有四五百个,而且大量项目正在寻求IPO退出。 ,但实际退出率可能不到10%,导致这种投资模式普遍失败。

制图:刘一鸣

此时对于需要在一级市场配置部分资产的LP来说,关注基金的DPI尤为重要。在基金的评估中,LP常用的指标有MOC(投资回报的倍数,只是一个简单的倍数)、IRR和DPI。

“现在理性的LP不再看IRR,而是同时看DPI和标的资产。”一位熟悉筹款的研究人员告诉 36氪。最近的变化是显而易见的。中国有限合伙人前几年没有受过教育,对风险不够敏感。当时很多基金在募集资金的时候,都讲到了IRR,LP们也认可了回报倍数。但最近很多LP发现收益并不理想,于是开始综合看各项指标。成熟的GP管理完基金二期和三期后,会有足够的可追溯数据。只有当钱真正赚回来并且有良好的DPI时,LP才会继续投资下一只基金。

基础资产同样重要。对于TMT基金来说,收益方差特别大,红杉和高瓴的10年DPI就不是那么好,主要是有几个案例还没有撤,但是这些案例可能是最好的,会带来超强的收益。所以,好的基础才有可能拥有这种可能性。虽然 DPI 较低,但 LP 并不急于等待,因为底层资产已经足够好。

DPI 是针对每个基金的具体情况。对于一些优秀的基金,比如高榕第四年的3、,DPI可能达到2倍;对于一些基金来说,在7、的第8年,DPI可能达不到1随时可变现的债券,但是到了第9年进入退出期,就开始上涨,所以要看上市退出的时间表现良好的基金的行业平均水平是接近投资期结束时的 DPI 为 1。

不同类型基金的行业比较;资料来源:“金融机构中的私募股权:价值创造和绩效”,Christian Graf、Christoph Kaserer、Daniel Schmidt(私募股权研究中心)

如今,一些一线基金的“纸上财富”已经难以获得LP的认可,但在教育、安防、医疗等领域却出现了一些垂直的、专注的黑马基金。

整体来看,投资行业还是一个非常碎片化的行业,对人的依赖度很高。领导者没有足够深的护城河来阻止追逐者抢占市场。换王旗,各自领路三五年。近期的一波独角兽上市,也是其背后投资基金的洗牌期。

----------------------------------- ---------- -

《智能氪分析》更注重“数字”和“量化分析”,更偏向于二级股市的分析方法。得益于新经济公司的陆续上市,36氪得以走出感性范畴,从财报数据和经营数据中做出硬核判断。

如果您从事VC/PE行业,对DPI或募资感兴趣,请加作者微信(请注明您的公司和职位),欢迎讨论。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-06-20 14:48:16

2022-06-20 13:01:52

2022-06-20 11:02:21

2022-06-20 10:02:26

2022-06-19 10:04:03

2022-06-18 13:04:05

热点排行

精彩文章

2022-06-21 09:01:13

2022-06-20 13:02:16

2022-06-19 12:02:34

2022-06-18 12:02:06

2022-06-18 12:01:32

2022-06-18 11:01:31

热门推荐