时间:2022-08-26 10:01:17来源:网络整理

一顿好饭不怕迟到,好关系不怕迟到:A级总结,熊市可转债的投资价值

当年的甲级盛宴(高潮是2015年),头脑风暴是甲级的主战场,我也和很多同志打了很久。不过A班的宴席结束了,头脑风暴书上也没什么好讨论的了。

2021年,随着A级的结束,我想从自己的经验和教训中尝试总结A级的经验和教训。另外,基于对未来熊市的规划,我也希望在了解A级的基础上,尝试探索可转债在熊市中的投资价值。

我的甲级投资之旅

一直以来,我的主要资金都配置在股权投资上。作为股权投资的套期保值,主要是现金和货币市场

市场基金(我的回报基准)。

2015年,随着股市持续上涨,我希望在未来的熊市中找到有效对冲的方法。经过反复比较,我最终确定了A级,从而进入了头脑风暴记录。

从时间上看,我选择A级的主要逻辑如下:

1. 在牛市上涨的过程中,A 层可以赚取很多利息(远高于我的盈利基准)。美中不足的是,这笔利息不是以现金支付,而是以基金的形式支付。从某种意义上说,这就是我最终放弃A级的原因。直到今天,我发现我猜到了开始,但大错特错。

2. 在牛市下跌的过程中,A级可以继续赚大钱。而且,在A级打折的情况下,还可以获得更大的一次性收益。美中不足的是,这笔收入不是以现金形式分配的,而是以基金的形式分配的。

从时间上看,我选择A级的主要风险如下:

1. A 级交易价格可能会继续下降。但作为一个“左手交易者”,这种风险对我来说是一个巨大的优势。

2. 分级基金可能会有向上的折扣。粗略计算,这确实是有风险的,但风险本身造成的损失并不是特别大。

因为A级已经不存在了,讨论其他具体的投资逻辑没有意义,而这些问题在当时已经充分讨论过了。所以,我们可以简单的看两个关键时间点:

2015年的一天,是一个夏天。甲级下限面积大,甲级买家很少。虽然我白天尽量买,但还是留了一些资金留到第二天。2015年的一天,还是夏天。A级开始大规模倒闭,B级投资者紧张。那时,我开始担心我的A级持股在大幅折价后被稀释后如何继续投资。

背后的故事大家应该都知道,我就不多说了。无论如何,投资等级A获得了可观的收益,而投资等级B则损失惨重。

随着甲级向下折价导致甲级价格大幅上涨,我发现自己无法再建立有效的甲级仓位以度过随后的熊市。最后只能带着自己的收入和剩下的A级,遗憾的离开A级的战场。

时间到了2021年初,分级基金将彻底终止,我的A股分级全部转为Fund of Funds。随着基金中基金的赎回,我的分层基金故事基本结束。

我的 A 级经验教训

虽然我在 A 级(尤其是 A 级)取得了可观的收益,这帮助我平衡了 2015 年股票投资的大幅回撤,但当我回顾我的分级基金之旅时,我发现分级基金对我来说非常棒。不是特别成功的投资。

我最初的投资策略没有实现。由于 A 级基金头寸的显着稀释,在过去的熊市中,A 级对我来说并不是一个足够有意义的头寸。事后看来,从个人角度来看,A 层之所以能够在 2015 年产生可观的回报,主要是由于各方对 A 层的错误定价造成的一次性收益。大打折扣的时候,我以为A级再也回不到2015年的好时光了。我对A级FOF转换的理解也不完整。从单个A级来看,投资收益率最高的A级分级a定折后跌停,其实就是经常打折但从不打折的酒A。过去几年,A级产生的基金估值,无论是固定折价,由于葡萄酒行业估值大幅上升,向上折价或最终转换所产生的价值远高于A级本身。考虑到这一点,我现在开始重新审视基金投资的长期价值。以我的理解,我无法设计出一个基于分级基金的基本逻辑,满足各方需求的分级产品。话虽如此,我认为分级产品本身确实是具有先天缺陷的产品。当然,分级基金结束了,谈这个话题也没用。的投资。以我的理解,我无法设计出一个基于分级基金的基本逻辑,满足各方需求的分级产品。话虽如此,我认为分级产品本身确实是具有先天缺陷的产品。当然,分级基金结束了,谈这个话题也没用。的投资。以我的理解,我无法设计出一个基于分级基金的基本逻辑,满足各方需求的分级产品。话虽如此,我认为分级产品本身确实是具有先天缺陷的产品。当然,分级基金结束了,谈这个话题也没用。

我对可转债的理解

反正甲级投资已经结清,只谈甲级不是我的目的。我的目的。其实,我希望找到一个合适的投资策略来度过未来的股市熊市。

目前,头脑风暴中讨论最热烈的是可转债。因此,我想根据A级的经验和教训,探讨可转债在熊市中的投资价值。

首先,我目前没有持有任何可转换债券。在可预见的未来,我也没有投资可转换债券的计划。当然,如果有一天我改变主意,我可以随时加入你的可转债之战。所以,让我们假设我的头寸是可转换的潜在牛市。

另外,我并不是要讨论可转换债券的交易价值。一方面我不擅长交易,另一方面我真的很想交易,比可转债更好的交易市场还有很多。我想讨论的是,是否存在一种或多种可能的长期投资策略,可以让可转换债券在股市熊市期间产生可观的长期投资价值。

我目前不投资可转债,主要是对可转债的投资逻辑有以下几个疑问:

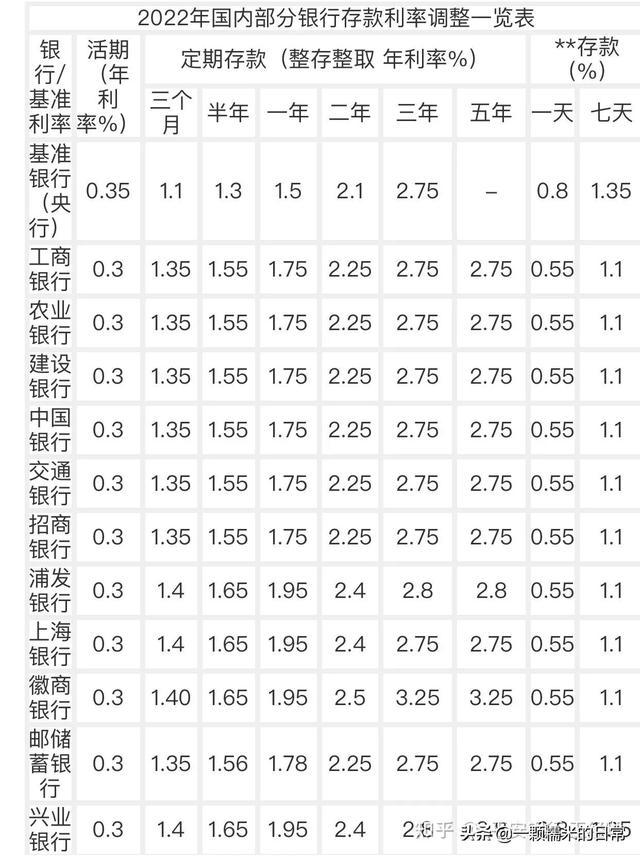

1. 可转债发行的定价逻辑是什么?说实话,我一直不明白为什么可转债发行率这么低,发行价这么高。从目前的发行率和发行价来看,可转债真的可以说是一个“双赢”的产品。企业和股权投资者已获得低成本融资,可选择返还或不返还融资;投资者或投机者获得了所谓的“向下无限,向上无限”的投资或投机产品。但真的那么简单吗?相应地,在没有大幅下调的情况下,当年A级的定价逻辑大致以市场收益率为基准。为什么没有提及今天的可转换债券发行?

2. 正常情况下,可转债涨跌的逻辑是什么?在正常交易环境下(不考虑降级、违约...等因素),可转债价格上涨与标的可转债价格上涨之间的相关性如何?可转换债券价格下跌与相关可转换债券价格下跌的相关性如何?换言之,为什么投资可转债的预期收益比投资可转债的标的股票预期收益高,预期风险低?相应地,在没有大幅下行折让的情况下,当年A级价格在股市上涨期间持续下跌,在股市下跌期间通过向下折价获得了足够的价值保护。可转债今天能做到什么程度?

3. 在极端情况下(向下修正,甚至企业违约……),可转债定价的逻辑是什么?相应地,即使在股市崩盘的情况下,A级也足够安全。作为A级的对口,B级根本没有违约的能力。

4. 如何构建可转债投资组合,在股权投资熊市中获得可观的收益和可控的风险?相应地,A级的一个非常显着的劣势是在股权投资熊市期间无法构建合适的投资组合。

事实上,如果以上问题都不能解决,我个人是不会建立投资可转债的可能的投资逻辑的。因此分级a定折后跌停,我的目的不是对可转债提出质疑,而是想看看这些疑虑能否通过与大家的讨论来解决。

以上均为个人思考,仅供评委思考讨论。

谢谢!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-08-25 19:10:05

2022-08-25 17:10:05

2022-08-25 16:10:05

2022-08-25 08:10:45

2022-08-24 19:10:16

2022-08-24 14:10:04

热点排行

精彩文章

2022-08-26 10:01:08

2022-08-25 19:10:31

2022-08-25 18:10:28

2022-08-25 13:01:31

2022-08-25 13:00:49

2022-08-25 12:01:41

热门推荐