时间:2022-08-26 09:01:25来源:网络整理

刚刚经历了罕见的股市崩盘,如此火爆的板块出现在市场上实属不易。即使在牛市中,一个指数的周涨幅也不小,至少在短期内,市场情绪还能聚集,牛市预期依然存在。

A股回归常态

上周A股的基本走势是灾后重建,逐步复苏,逐步回归常态。周一,大盘结束1000股涨停,随后两个交易日重新进入1000股涨停。在投资者感叹行情过于异常时,周五市场连续两个交易日入市。 “普通的”。所谓常态,就是市场不再是大范围跌停或涨停的情况,而是分化。板块有分化,个股有热点。这个市场是一个正常的市场。

上周市场整体走势良好。从标的指数涨跌排名来看,大部分指数上涨,而军工、国防指数位居榜首,成为本周亮点。中证国防指数一周上涨23.57%,军工指数和中证军工分别上涨22.08%和18.72%。生物医药、工业4.0等指数也位列涨幅榜前列。刚刚经历了罕见的股市崩盘,如此火爆的板块出现在市场上实属不易。即使在牛市中,一个指数的每周涨幅也不小。至少在短期内,市场情绪仍可聚集,牛市仍可期。

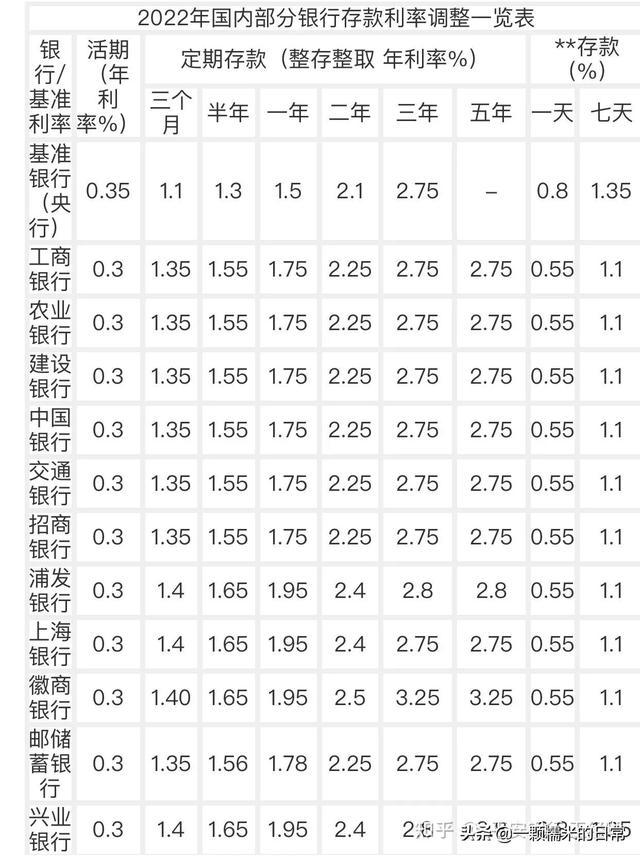

证券和银行等金融行业指数的表现一直很差。本周跌幅最大的指数几乎都属于这一类,如CSSW证券、证券公司、中证800担保、中证800金融、银行、上证50等中证指数跌幅居前。

B级:浩劫过后,惊魂未定

(150187)军工B级,(150272)生物医药B,(150174)TMT中正B,(150258)生物B,(15018< @5)环保B、(150276)一带一B等涨幅居前,上述基金涨幅巨大,涨幅36.76%, 3< @5.82%, 33.71%, 30.19%, 26.92%, 23.32%。基金不仅与标的指数相关,还有一个重要的特点,就是因为它们刚刚经历了低迷期,标的指数上涨和溢价的共同需求促使它们上涨。

但B级整体表现并不乐观,体现在以下几个方面:一是整体上,B级活跃系数大多小于1。在100多家分级基金中,只有27个基金活动系数小于1,有的甚至活动系数为负,即标的指数上升,B下降;二是B级大面积连续优惠。上周B级大跌,给投资者造成巨大损失。此后,余波不断,事情远未结束。除了行业和管理层的反应增加,投资者也害怕和害怕避免它。这是B级表现不佳的根本原因。

分级基金大面积下滑,给投资者带来巨额损失的根本原因,除了某些交易规则有待完善外,还存在罕见的股市崩盘。

投资者可能会有疑问,在一个完全有效的市场中,当接近下降趋势时,溢价应该会趋于消失,但为什么会有这么多下降趋势,在下降趋势的最后一个交易日,仍然有这么高?关于溢价?主要有以下几个原因。一是百年罕见的股市崩盘造成了这场悲剧。由于B的持续跌停,跌幅远小于理论跌幅,溢价在所难免;二是去年底以来,分级基金的快速发展吸引了很多新的投资者。这些投资者对分级基金缺乏了解,不知道如何折价是危险的,甚至在折价的基数日,依然如飞蛾扑火。因此,这个市场不是完全有效的;第三,由于股指期货的卖空限制,专业机构无法进行套期保值,也没有套利的动力,因为没有套利权。消除保费。造成这种情况的原因很多,当然最主要的还是股市崩盘。

无论向下折叠的机制如何,向下折叠都极大地损害了分级基金的普及,未来的修复需要时间。

下折之灾:基地之灾,总影响有限

对分级基金的首要损害是规模。截至6月底,股票型评级基金总股本4683.68亿股,总市值4571.85亿元,其中A股和B股分别为3487.55亿股。截至本周五分级a定折后跌停,AB总份额为2554.25亿,减持比例为26.76%,数量约为900亿。事实上,向下折价对减持的影响并没有想象中的那么大。主要原因是涨跌停板导致B跌幅不足,造成整体溢价,套利资金纷纷套利买入。这种溢价虽然可以称为“假溢价”,套利操作难度较大,但专业机构已经开放进行套期保值操作,从而可以完成套利。此外,还可能存在“不明真相”的投资者套利行为。

第二个是触发向下折叠。大部分都是刚刚上市,身家在1元左右。他们拥有“稀薄资产”,经不起标的指数的折腾。旧基金因其高净值而具有高安全性。可以避免屈曲。在这些老牌基金中,申万证券(爱奇、净值、资讯)、富国军工、富国国企改革、鹏华银行等巨头均未触及低迷期,为稳住大盘做出了不小的贡献。总规模。

还有一个数据值得关注。崩盘前,接近本轮行情高点的6月1日,AB的总份额为24.70.56亿份,略低于崩盘。 6月30日的许多个月,这似乎与人们的直观认识有所不同。为什么在低迷时期基金份额不增反增?其实我们上面说的原因就是临近低迷的时候有套利资金。但是对于经历过或没有经历过低迷的产品来说,这种减少的幅度可能会有很大的不同。前20名中份额减少的前20名产品均为近期触发折扣的产品。

我们可以看到,减持比例最大的产品减持比例超过80%,减持比例在60%左右。我们注意到,减持比例最大的基金A面合约收益均为“+3”产品,而“+4”产品也出现较大减持,但基本排名靠后。这是我们之前一直期待和提倡的,就是约定的收益率越高越好分级a定折后跌停,而且A方最好能有溢价,这样就不会有看跌的价值选项。打折时,不会有套利收益,甚至会出现溢价。亏损,投资者不会选择赎回,而是选择分拆卖出。当然,目前只有“+5”的产品才能产生溢价。这类产品相对稀缺,并没有引发向下的折扣,因此难以验证。但在折价产品方面,当折现率低的基金折价时,减持率明显小于折现率高的基金。这是一个初步的结论,未来需要进一步验证。

可持续性A:市场回归“常态”,A级投资逻辑依然适用

本周市场回归“正常”,即回归正常的涨跌格局,不再是1000股涨停、1000股涨停的行情。继上周股市崩盘之后,A级也暴跌,这是一种反常的趋势,也是金融危机的征兆。事实上,不仅A级,就连利率债券也出现暴跌,暴跌波及大宗商品和汇率。对于A来说,恐慌主要来自两个逻辑,一是担心基金中的基金赎回延迟,二是担心转股后的基金净值暴跌。股市崩盘后,这两种逻辑不复存在,我们之前提倡的甲级投资逻辑继续适用。在市场走势仍不明朗的情况下,逻辑是:在隐含收益率的基础上,考虑折价距离。 (老虎财经陈琳编辑)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-08-25 19:10:05

2022-08-25 17:10:05

2022-08-25 16:10:05

2022-08-25 08:10:45

2022-08-24 19:10:16

2022-08-24 14:10:04

热点排行

精彩文章

2022-08-25 19:10:31

2022-08-25 18:10:28

2022-08-25 13:01:31

2022-08-25 13:00:49

2022-08-25 12:01:41

2022-08-25 08:10:33

热门推荐