时间:2022-06-29 11:02:09来源:网络整理

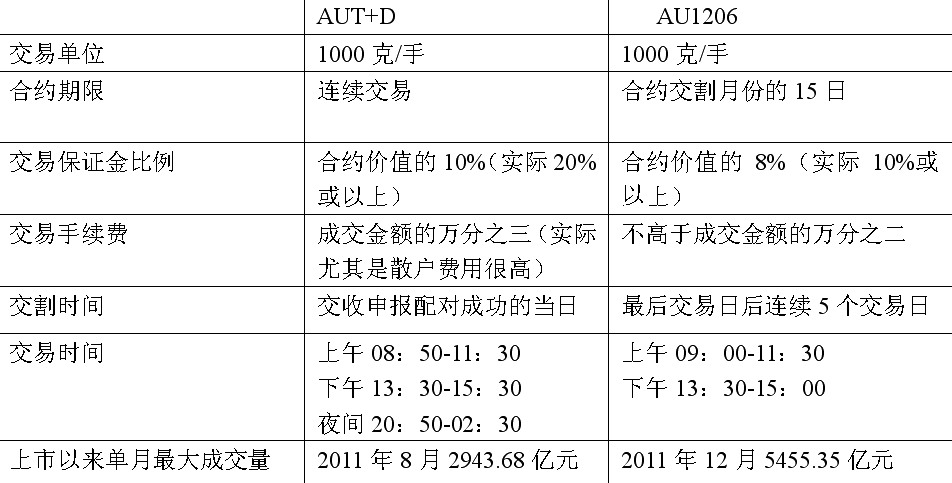

自2010年4月股指期货推出以来,市场并未出现此前部分主流机构所倡导的双边趋势和价格发现功能,而是成为股市持续下跌的卖空工具。原因是它的系统设计不好。合理的。这主要体现在四个方面:一、股指期货是以沪深300指数为基础的。但是,沪深300指数的结构是不合理的。准确地说,沪深300指数的结构是不合理的。绝大多数组成部分属于同周期行业,缺乏反映不同行业商业周期、相互制衡的板块设计。同时,沪深300指数以权重股为主,因此很难平衡市场指数的能效。二、交易成本的设计存在重大缺陷。股指期货(1手)的交易成本主要由股指点数×指数点数×保证金+股指点数×指数点数×手续费构成,其中一个指数点为300元,现为12% ,双边手续费为0.0003。以当前7月合约1手为例,当前点为2469点,交易成本为:2469×300×12%+2469×300×0.0003=89106.21元。如果上年7月合约的点数是2900点,那么当时的交易成本是104661元。相比之下,当前2469点的交易成本为15554. 79元不到2900点。可以看出,股指点数越低,越有利于股指期货经营者节省交易成本上市公司会买股指期货,但盈利条件不变,对大盘资金更具吸引力,无疑是对大盘的鼓舞。变相的资本。继续打压股指做空市场,使股指向有利于市场大资金的方向变化。三、因为股指期货的门槛限制和T+0制度,不仅绝大多数散户被股指期货拒之门外,股指期货也不仅仅是大资本的专属盛宴在市场上,也方便大资金穿梭于主板市场和期市之间,化手为云雨,市场波动更容易被大资金操纵,尤其是对自己有利的做空方向利益。四、由于市场长期忽视了分红机制的有效建立,长期投资的效果和理念一直没有在市场上确立。因此,在投机气氛浓厚的市场,不可能制衡期货的肆意做空,而这正是中国期货市场。与欧美期货指数市场在建设上最大的本质区别,这也是中国为什么要 主板市场对做空期指缺乏抵抗力。对此,解决之道在于对股指期货进行制度化改造上市公司会买股指期货,尤其是鼓励大市值继续变相做空市场的制度设计,同时降低股指市场的门槛,将T+0主板上的系统。市场和期货市场常用来减少对主板市场的影响。否则,当期货指数体系极其不完善时,就需要暂停期货指数交易。. 同时降低期指市场门槛,在主板上线T+0制度。市场和期货市场常用来减少对主板市场的影响。否则,当期货指数体系极其不完善时,就需要暂停期货指数交易。. 同时降低期指市场门槛,在主板上线T+0制度。市场和期货市场常用来减少对主板市场的影响。否则,当期货指数体系极其不完善时,就需要暂停期货指数交易。.

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-06-28 13:01:43

2022-06-26 12:04:38

2022-06-26 11:00:32

2022-06-26 10:01:35

2022-06-26 09:01:30

2022-06-25 13:01:07

热点排行

精彩文章

2022-06-29 09:02:47

2022-06-29 09:01:23

2022-06-29 09:01:04

2022-06-28 14:01:47

2022-06-28 13:01:54

2022-06-28 12:02:00

热门推荐