时间:2022-06-03 11:02:06来源:网络整理

近日,中国证券报记者从证券业务人士处获悉,公司交易系统准入的技术准备工作已基本完成,准入管理、风险和异常识别能力也已具备,潜在客户已开始申请测试。 ,但具体开放时间仍需等待监管通知。一些券商也表示,他们的系统正在探索识别场外资金分配、识别潜在的资金分配行为并关注它们等功能。

今年2月,证监会就《证券公司交易信息系统对外访问管理暂行规定》(以下简称《征求意见稿》)向社会公开征求意见,机构积极回应。机构分析指出,如果放开证券交易系统的外部准入,有望进一步激发市场活力。

私募机构期待重启“准入”

有机构人士表示,对于证券交易系统的外部重启,私募机构尤其是量化私募非常期待,可谓“久旱逢好雨”。

记者了解到,在2015年股市剧烈震荡之前,包括量化私募在内的私募机构可以接入证券交易系统,发展迅速,但接入后也带来了一些风险,比如场外基金也悄悄地相连。后来,随着监管部门出台《关于清理整顿非法证券经营活动的意见》券商交易系统外接放开时间,证券公司和大部分私募股权机构都切断了交易系统的准入。

国信证券表示券商交易系统外接放开时间,交易系统对外暂停准入后,量化私募机构的交易效率受到一定影响。若重新开放,将满足量化私募机构的交易需求,大幅提升交易效率。 2015年接口被切断后,正规量化私募产品也受到限制,大量资金撤出市场。未来,随着量化私募业务的发展,有望为市场带来增量资金。此外,随着程序化交易投资者的增多,交易接口的开放可以在一定程度上提高市场流动性,降低私募机构的交易成本。

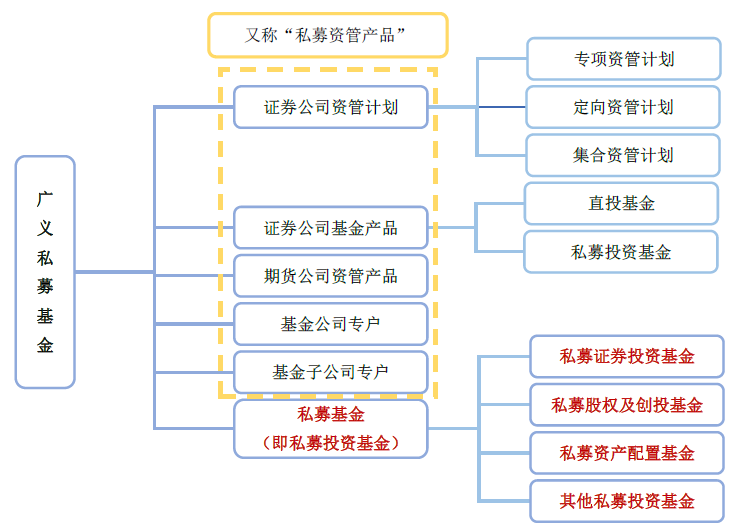

根据征求意见稿,并不是所有的私募机构都能接入证券交易系统。如需准入,需满足三个条件:私募基金管理人应为私募证券投资基金管理人;产品规模不低于5亿元;关联产品应当向中国投资基金行业协会备案。对此,国信证券指出,截至2018年底,规模在5亿元以上的私募基金数量占比32%。如果剔除股权型私募基金,达到5亿元门槛的私募基金数量实际上会更少。 .

利用技术手段识别场外资金

记者了解到,目前证券交易系统外部准备工作的一个重要任务是如何识别场外资金。

在上述机构看来,场外资金的认定需要事前事后全流程的配合。在系统接入之前,需要对机构的业务和技术进行尽职调查。例如,该机构之前是否做过资金分配业务,关注该机构的资金来源和流向;通过系统和技术手段筛选该机构是否涉嫌资金分配。

天风证券相关业务负责人表示,公司正在部署经过测试的合规风控系统,将满足交易系统重点监控数据的采集、账户交易的监控预警和阈值指标的设置。对申报、频繁申报、虚假申报、哄抬物价、防撞价、涨跌幅申报等情况进行全面监控。同时,公司将利用风控系统,实现基于账户交易行为的用户画像,识别潜在的资金配置行为并重点关注。

中投证券总裁助理刘福宇指出,证券公司需要有清晰的风控理念和强大的风控手段,将风控要求切实落实到对外准入的全业务链中。最难的一点是需要对客户自有交易系统的外部访问和客户资金的合规性(如OTC资金配置等)有很强的控制能力,控制其功能的合规性和安全性,并有强大的数据监测和分析能力。通过对交易数据的监控,发现交易中可能存在的异常行为。

业务和技术“双管齐下”

从证券公司整体筹备情况来看,在业务方面,兴业证券财富管理总部相关负责人表示,公司相关部门前期已经考察过合作。客户了解他们的服务需求。同时,也第一时间解读了新规,梳理了后续策略。目前,相关工作正在有序推进。高频量化投资者服务的核心是券商能否满足其差异化对接需求,能否快速响应。对于佣金来说,它不是核心要素。

华信证券经纪业务负责人表示,关于接口的开放,华信作为一家以金融科技为核心竞争力的券商,不仅考虑到了发展中的“开放性”。这项业务。 “接口”这一便捷服务,还将为客户提供“资金、战略”等维度的一揽子解决方案服务。

技术方面,中泰证券相关业务负责人告诉记者,对于高频量化投资者来说,核心需求是增收方面。中泰证券自主研发了极速交易系统,同时围绕系统和开源社区构建了开放的量化交易生态系统。为有系统编写能力的客户提供友好的接入方式、极速的行情交易系统和完善的风控系统。 对于尚未自行开发策略系统的客户,提供开源策略编写系统,协助搭建策略编写平台。

刘福宇表示,公司已根据征求意见稿的要求,结合公司收集的样本客户需求和公司自身的管理需求,组织了对外接入技术支持方案的规划,以满足需求的外部访问服务。在客户准入、交易、风险管理和数据上报需求后,为满足公司的准入管理、容量管理、风险监控、交易监控、异常管理等管理需求,目前系统的建设和实施已经开始,已经能够满足量化私募股权客户的准入、交易和风险管理支持。

上述天风证券相关业务负责人表示,自收到证监会下发的征求意见稿以来,公司及时对部门人员编制、相关规定、制度的制定和服务准备方面,证监会和初步安排在中证信息资料备案要求等四个方面作出了安排。目前,“尽职调查-签署客户准入服务协议-内审-模拟测试-材料上报”准入流程的准备工作已按照草案要求完成,重点关注“交易监控、异常处理、合规审计、应急响应和“退出机制”多方面部署了配套的模拟环境,目前处于综合测试阶段。

测试证券公司的风险控制和反应能力

上述兴业财富管理总部相关负责人表示,对于券商而言,相关准备工作的挑战主要来自两个方面:一是券商的内部管控能力和水平。开放信息系统的外部访问权限并不意味着证券公司可以免除服务机构的责任。对提供信息系统接入的投资者,证券公司必须制定完善的资质准入、系统对接、运行监控等程序,确保不存在违规挪用资金的情况。异常交易;二是券商内部制度建设和服务响应能力。量化投资者有不同的需求。不同客户对证券公司的交易需求不同。大多数情况下,需要有针对性的对接和服务。因此,这对于证券公司在该领域的IT架构、链路设计,乃至综合服务都具有重要意义。对服务响应能力提出更高要求。

刘福宇表示,在技术能力上,券商需要构建足够稳定高效的交易系统,既满足量化私募客户对订单处理速度和行情处理速度的终极要求,又能满足客户需求 风控规则对防止异常交易发生的要求对证券公司的技术能力提出了很大的挑战。

征求意见稿明确证券公司负责机构交易信息系统的外部访问管理。

上述天风证券相关负责人表示,从证券公司的角度来看,客户交易行为的合规与风控将面临新的挑战。市场交易系统多样,交易量巨大,在进行有效监管的同时不能影响正常交易。有鉴于此,天风证券部署了统一的金融准入平台,通过一套接口支持所有客户、所有业务品种,对准入前、中、后各阶段进行实时监控管理,实现精准放行打开。

中国证券报记者陈健赵忠豪

(本文来自各京网)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-06-01 11:01:18

2022-06-01 10:01:53

2022-06-01 10:01:17

2022-05-31 11:00:55

2022-05-31 10:02:53

2022-05-30 13:01:23

热点排行

精彩文章

2022-06-03 09:02:02

2022-06-02 14:02:00

2022-06-02 11:00:46

2022-06-02 10:02:37

2022-06-01 10:02:10

2022-06-01 09:02:43

热门推荐